Дачная ипотека: что это такое?

Загородная недвижимость — вожделенная мечта жителей крупных мегаполисов. Как же ее осуществить? Если, взвесив все за и против, вы решили взять на эту цель ипотечный кредит – наше руководство поможет вам не прогадать.

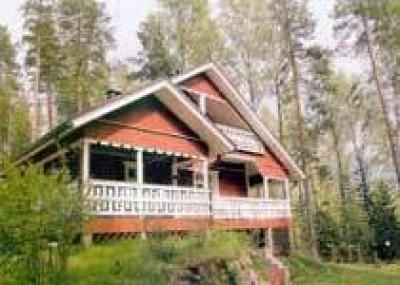

Стремление купить или построить собственное жилье за пределами дороги, опоясывающей город, равносильно желанию избавиться от удавки, плотно сжимающей горло и не позволяющей сделать глоток свежего воздуха. Вероятно, поэтому строительство и покупка загородной недвижимости переживают сегодня настоящий бум. Покупают все, начиная от дачных участков, ветхих избушек и заканчивая бескрайними угодьями с возведенными на них особняками, похожими на средневековые замки. Хочешь дом на Рублевке — пожалуйста. Усадьбу в ста километрах от города? Нет проблем. Риелторские компании подберут все, что вашей душеньке угодно. Не нравится? Тогда строители возведут с нуля любой объект недвижимости в соответствии с пожеланиями клиентов. Только плати. И многие платят.

Ну а что делать тем, у кого не хватает денег на свой домик в деревне? Распроститься с мечтой, отложить покупку на неопределенный срок, растянуть строительство на долгие годы? Такие вопросы задают себе многие. И некоторые решаются брать ипотечный кредит.

Будь готов! По своей сути приобретение загородной недвижимости с помощью ипотечного кредита мало чем отличается от покупки городской квартиры на таких же условиях.

Давайте вспомним суть ипотеки. Это кредит на покупку жилья, выдаваемый под залог недвижимости. Залог в данном случае является гарантированным обеспечением выданной ссуды и в случае невыполнения заемщиком договорных обязательств может быть продан банком. Но какую недвижимость банки предпочтут в качестве залога? Ответ очевиден: это должны быть высоколиквидные активы, то есть те, которые могут быть реализованы банком в кратчайшие сроки и с максимальной для него выгодой. Причем чем выше ликвидность, тем лучше условия предоставления кредита. Поэтому широкое применение при покупке загородного дома получило так называемое «ломбардное кредитование», когда залогом является городская квартира заемщика. Это наиболее безопасный и выгодный для банка вариант предоставления ссуды. Стоимость городской недвижимости постоянно растет, спрос на нее также не уменьшается, и реализовать такую квартиру особых проблем не составит.

В этом варианте есть свои плюсы и для заемщика: использование квартиры в качестве залога позволяет расширить сферу покупки. Это может быть готовый дом как на первичном, так и на вторичном рынке, строящиеся объекты или даже земельный участок.

Предметом залога может служить и загородная недвижимость. Например, дача, уже принадлежащая заемщику на правах собственности. Однако в этом случае банки выдадут кредит лишь при условии, что жилье отвечает требованиям рынка. Обязательно учитываются местоположение дома и его параметры: площадь, наличие коммуникаций — центрального отопления, водо- и электроснабжения, пригодность для круглогодичного проживания и многие другие факторы. Вот почему предметом залога не может являться недвижимость, относящаяся к категории «ветхое и аварийное жилье». Невозможно также получить кредит под залог дома, находящегося на территории садового товарищества, или земли, не относящейся к категории ИЖС (индивидуальное жилищное строительство).

Внимание! Вопрос земли как залога или составной его части — принципиальный момент при кредитовании. По мнению экспертов, более 50 процентов прав на земельные участки оформлены с различными нарушениями. Нередки случаи, когда неправильно оформляются документы при переводе земель из одной категории в другую, а у многих владельцев участков бумаги, подтверждающие их право собственности на землю, вообще отсутствуют. Во всех этих случаях с надеждой на получение кредита можно распроститься.

Залогом при получении кредита может быть и сама приобретаемая недвижимость. В этом случае оптимальным вариантом является ситуация, при которой банк-кредитор выступает соинвестором строительства коттеджного поселка. Это позволяет заемщику одновременно решить несколько проблем. Во-первых, получить кредит быстро, поскольку в этом случае банк имеет всю необходимую информацию об объекте залога (кредитования). Во-вторых, оформить ссуду на льготных для себя условиях. Это возможно потому, что для «своих поселков» банки разрабатывают особые программы кредитования.

В качестве примера можно привести совместную программу Газпромбанка и компании «КомСтрин» по строительству поселка «Зеленый мыс». В соответствии с ее условиями банк предоставляет кредиты на сумму до 2 млн долларов сроком до 15 лет по ставке 11 процентов годовых. При этом банк не требует дополнительного обеспечения, кроме приобретаемого жилья, а минимальный первоначальный взнос может составлять 20 процентов от общей стоимости.

Картина маслом

Итак, вы решили приобрести загородный дом и получить для этого ипотечный кредит. С чего начать? Естественно, с поиска банка. Выбор невелик. В настоящее время ипотечные программы на покупку объектов загородной недвижимости предлагают Абсолют Банк, Газпромбанк, Городской ипотечный банк, Московский кредитный банк, Сбербанк, Райффайзенбанк и еще несколько кредитных организаций. Что общего между этими программами и какова их специфика?

Первое, что бросается в глаза, — процентные ставки по кредиту. Они немалые. В среднем от 12 процентов годовых в рублях и от 10,5 процента в валюте. Это примерно на 1–1,5 процента выше, чем при оформлении кредита на покупку городской квартиры. Величина процентов зависит от многих параметров: формы подтверждения дохода, суммы кредита, размера первоначального взноса, залогового обеспечения и т. д. Окончательный размер ставки устанавливается индивидуально исходя из представленных заемщиком документов. Причем чем больше банковские риски, тем выше будет процент по кредиту. Однако его можно минимизировать. Одно только подтверждение дохода справкой 2-НДФЛ позволит снизить ставку в среднем на 0,5 процента. Например, Московский кредитный банк может предоставить кредит при условии официально подтвержденного дохода под 10,4 процента годовых в валюте, а при альтернативной форме только под 10,9 процента.

Внимание! Надо отметить, что размер процентных ставок дает лишь приблизительное представление о стоимости ипотеки. В действительности расходы заемщика будут несколько выше, так как при оформлении кредитного договора необходимо оплатить услуги страховой компании, оценщика, нотариуса, банковские сборы и многое другое.

Также немаловажным моментом являются сроки кредитования объектов загородной недвижимости. По сравнению с ипотекой городского жилья они короче. В среднем это 15 лет, хотя не исключена возможность получения кредита и на более продолжительное время. Например, Городской ипотечный банк и Собинбанк предлагают ссуды сроком до 25 лет.

Внимание! Следует помнить, что увеличение сроков кредитования, как правило, влечет за собой рост процентных ставок. Иными словами, чем продолжительнее кредит, тем дороже он обходится заемщику.

Кроме того, значимым моментом для заемщика является и максимальная сумма кредита, то есть те деньги, на которые он может рассчитывать при покупке недвижимости. Размер ссуды устанавливается в процентах от общей стоимости покупки. В зависимости от банка сумма может колебаться в пределах от 60 до 85 процентов. Это ниже, чем на городские квартиры, где средний размер займа составляет порядка 90 процентов от стоимости жилья. Вот таковы сегодняшние реалии рынка ипотечного кредитования.

Купить или строить?

Желая поселиться за городом, вы сталкиваетесь с дилеммой: купить готовый дом или построить его с нуля? В конечном итоге вы сделаете выбор. Однако знайте: с точки зрения кредитной организации выдача займа на покупку готового жилья или на его строительство далеко не одно и то же.

По мнению экспертов, кредитование строящегося жилья является для банка менее привлекательным по сравнению с кредитованием готовых объектов. Причина — большие риски. Процесс строительства выглядит для банка недостаточно предсказуемым: неизвестные строительные компании, непонятное финансирование, «сырая» разрешительная документация. Стройка может остановиться в любое время и по множеству причин. И что тогда? Потому-то банки и стараются перестраховаться, а это, естественно, отражается на заемщиках. Процесс оформления ипотечного кредита становится более длительным, число отказов возрастает, процентная ставка увеличивается. Однако оснований для паники нет. Банки все равно заинтересованы в кредитовании. Поэтому при наличии ликвидного залога и существенного (от 30 процентов) первоначально взноса шансы на получение займа вполне реальны.

Вместе с тем не нужно забывать, что на строящиеся объекты проценты по кредиту выше по сравнению с недвижимостью, сданной в эксплуатацию. Например, у Абсолют Банка процентная ставка по кредиту на приобретение готового коттеджа на один пункт ниже, чем по кредиту на приобретение строящегося. Сбербанк предлагает программу кредитования, в соответствии с которой ставка по кредиту на этапе инвестирования (строительства) составляет 11,5 процента годовых в валюте. После оформления прав собственности на жилье она уменьшается до 10,5 процента при условии первоначального взноса в размере 30 процентов от общей стоимости объекта.

Взгляд в будущее

Говорить о перспективах развития рынка ипотеки загородной недвижимости проблематично: слишком противоречивы прогнозы, мнения специалистов, экспертные оценки. Да и в настоящее время ипотечное кредитование переживает не лучшие времена. Это связано в первую очередь с проблемами, возникшими на мировом финансовом рынке во второй половине 2007 года. Отразились они и на нашем банковском секторе и в первую очередь на долгосрочном кредитовании. В частности, отсутствие дешевых финансовых ресурсов, поступавших из-за рубежа, повлияло на рост процентных ставок по ипотеке, в том числе и на приобретение загородной недвижимости. По сравнению с началом 2007 года они выросли в среднем на 1–1,5 процента. Кроме того, банки стали более избирательны в выборе заемщиков, что привело к ужесточению требований и увеличению числа отказов в предоставлении кредита.

Таким образом, создалась ситуация, при которой спрос на ипотеку по загородной недвижимости стал существенно превышать количество предложений со стороны банков. В связи с этим говорить о возможном снижении ставок в ближайшее время преждевременно. Для этого должны возникнуть определенные предпосылки, например усиление конкуренции между кредитными организациями или появление строительных сберкасс как альтернативного варианта долгосрочного кредитования.

Банки осторожничают

Несмотря на огромные перспективы роста, вызванные развитием рынка загородной недвижимости, ипотека здесь пока не стала массовой. Большая часть покупок продолжает осуществляться на личные сбережения граждан.

Кредиты на загородные объекты скорее экзотика, чем реальность, ибо предоставляются они лишь каждым десятым банком, занимающимся ипотекой. Как следствие — доля сделок на рынке загородной недвижимости не превышает 1,5–2 процентов от общего объема выданных ипотечных кредитов. Причина такого положения дел заключается в самой специфике рынка загородной недвижимости. Именно она заставляет банки подходить к процессу кредитования более осторожно и взвешенно.

Что есть для вас загородный дом?

Такой вопрос мы задали нескольким нашим звездам. И вот что услышали в ответ.

Гия Гагуа, солист группы «Экс-ББ»:

«Загородный дом — это как бы твоя отдельная территория. У меня в доме живет примерно пятнадцать животных. Дом, как Ноев ковчег. Есть кошки: Дон Корлеоне — лысая донская, Жирик — в честь Жириновского, Чубайс — большой рыжий кот. Сейчас вот еще одна маленькая кошечка появилась, она на Хакамаду похожа, так и решили ее назвать в честь этой дамы-политика.

Есть у меня и немецкие овчарки — Штирлиц и Мюллер, терьеры Джек Рассел, Радистка Кэт, и даже лабрадор Тайсон. Плюс ко всему у меня живут крыса Дуня, хомячки и огромный попугай — Роман Абрамович.

Скажите мне, какие соседи вытерпят такое количество животных? Они бы с ума сошли, что внизу, что наверху (смеется). Кроме того, я очень люблю собираться с друзьями, шашлыки и песни до утра, а все это не сделаешь в квартире, поэтому свой дом я не променяю ни на какую квартиру!».